FXの重要なテクニカル分析の一つに「グランビルの法則」があります。グランビルの法則とは、ローソク足と移動平均線を用いた分析方法で、エントリー時の重要な根拠となり、実際に活用しているトレーダーも多いです。

しかし、グランビルの法則を実際に活用するためには、ある程度の慣れが必要です。チャートを見慣れていない初心者がグランビルの法則について理解することはかなり厳しいと思います。

本記事では、グランビルの法則について実際のチャートを見ながら解説していきます。グランビルの法則について調べてみたけど「イマイチ理解できなかった」「トレードでの活用方法がわからない」と感じている人、ぜひ学習の一助となれば幸いです。

グランビルの法則とは

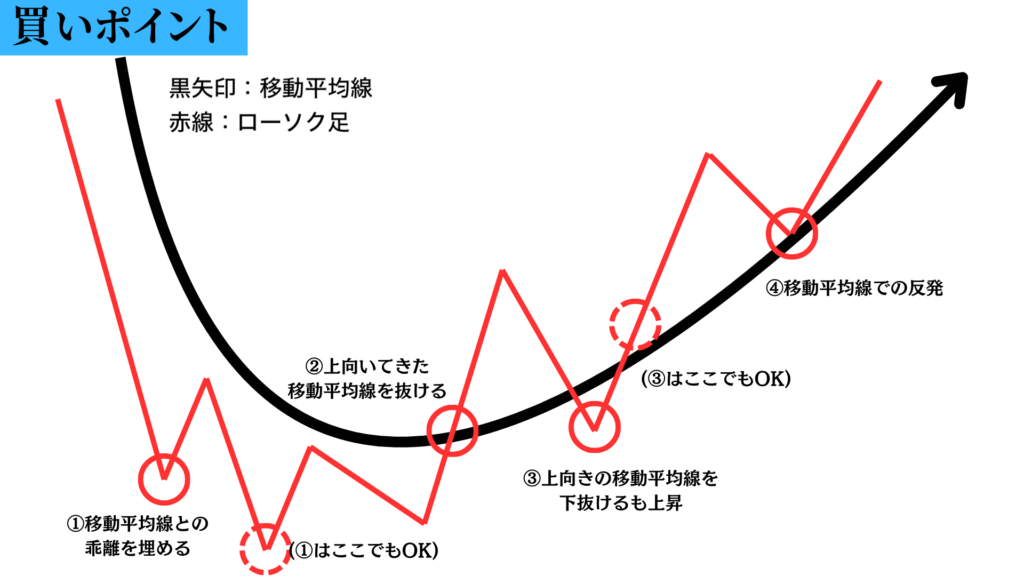

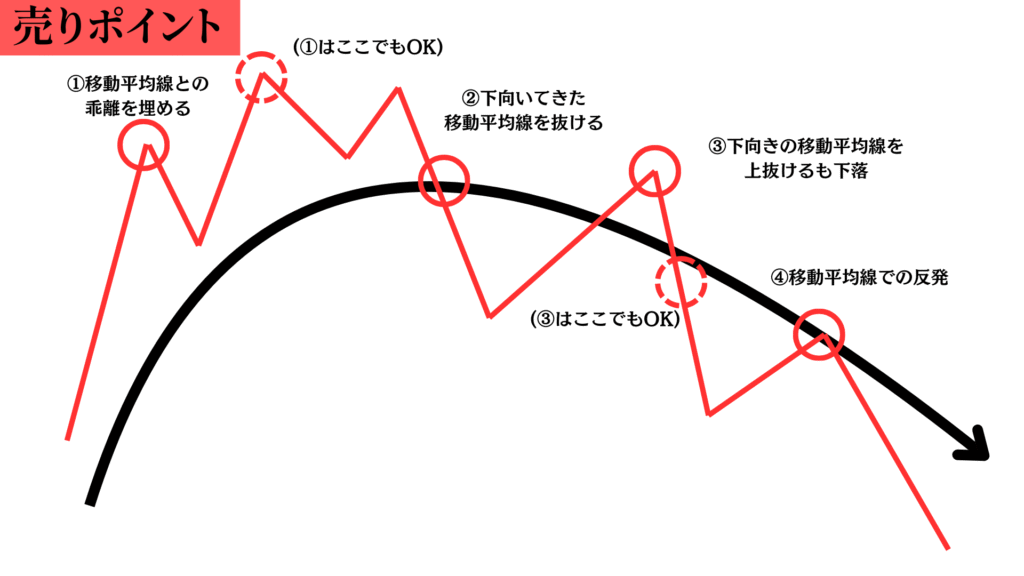

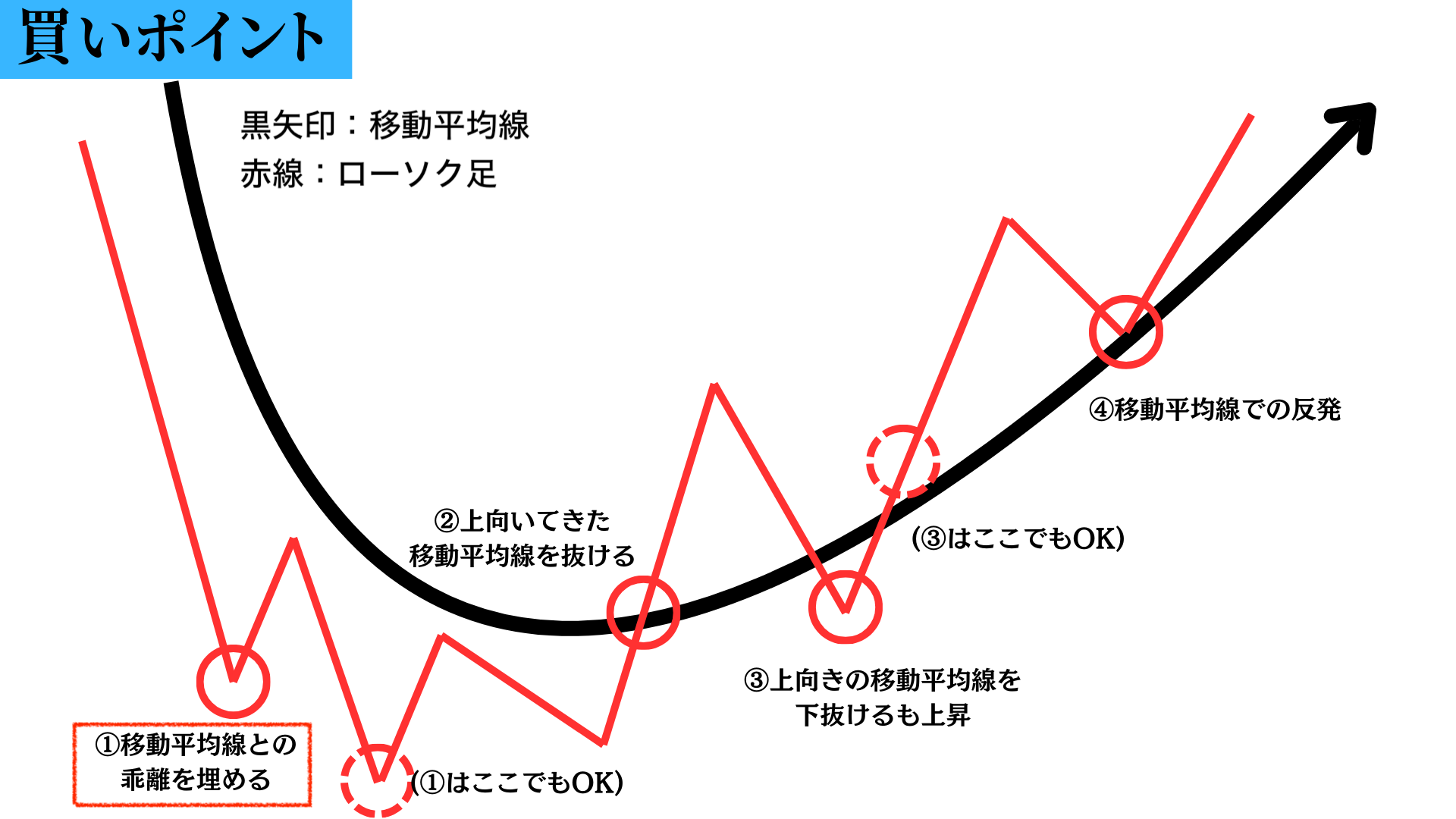

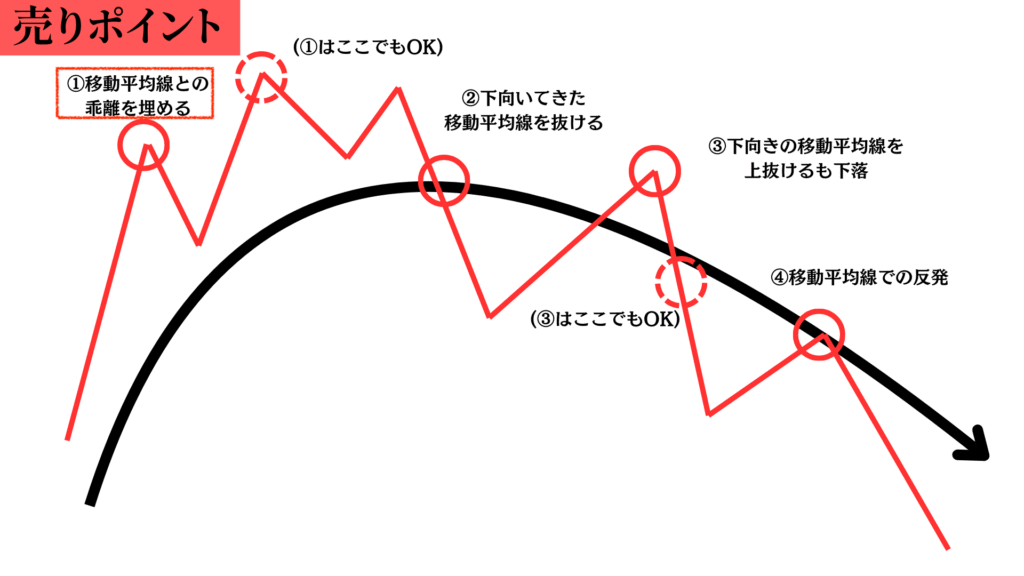

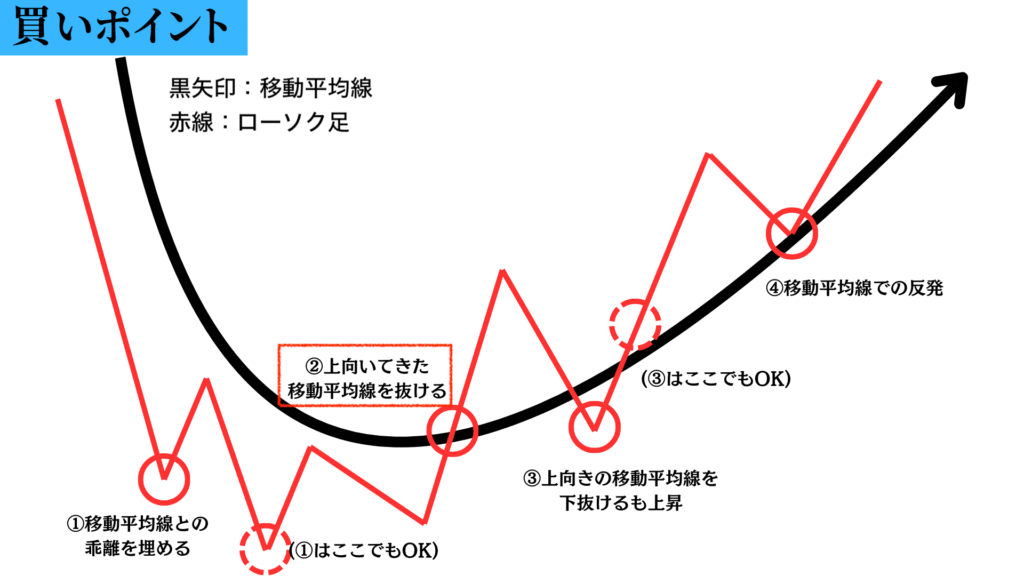

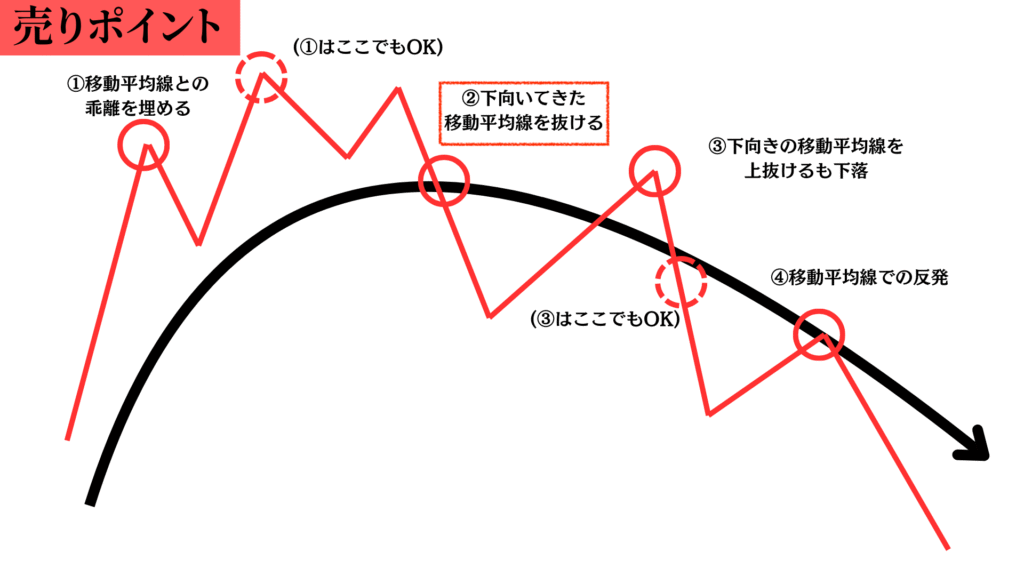

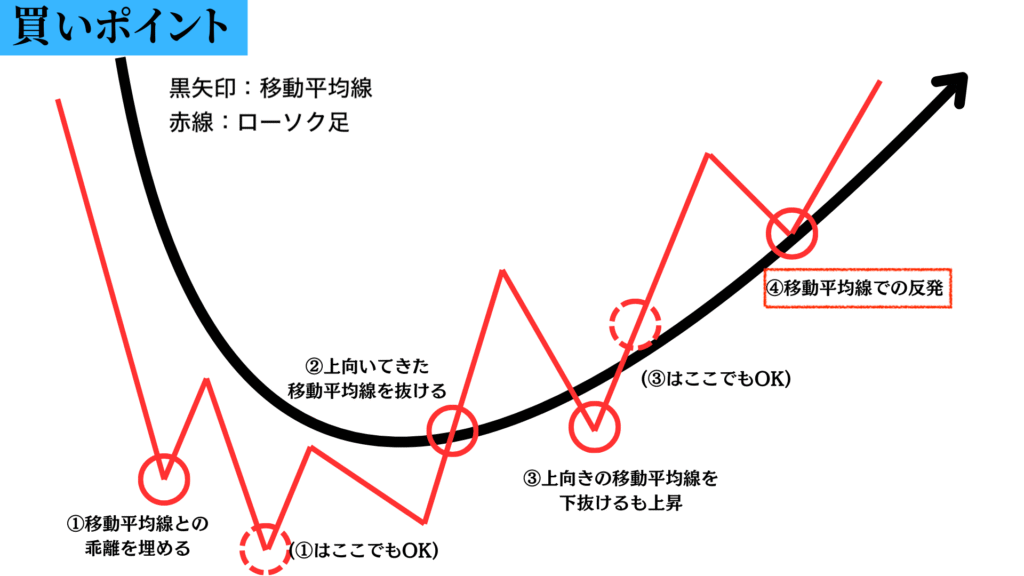

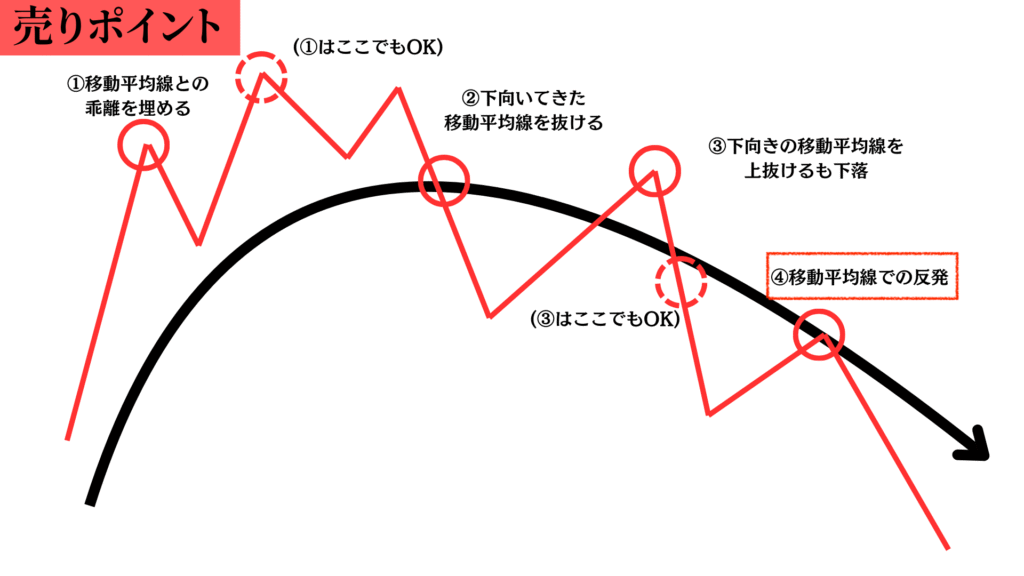

以下は、グランビルの法則による買いと売りのエントリーポイントを示した図です。

グランビルの法則では、買いと売りでそれぞれ「4カ所」合計「8カ所」のエントリーポイントがあります。図に記載のポイントについて以下に記載します。

①移動平均線との乖離を埋める

②平行から上に向いてきた移動平均線を上抜け

③上向きの移動平均線を一度下抜け

④移動平均線での反発

①移動平均線との乖離を埋める

②平行から下に向いてきた移動平均線を下抜け

③下向きの移動平均線を一度上抜け

④移動平均線での反発

買いと売りの考え方は基本的に同じです。

例えば、買いと売りの②を見ると「平行から”上”向いてきた移動平均線を”上”抜け」と「平行から”下”に向いてきた移動平均線を”下”抜け」とあります。このように、グランビルの法則では「買い」と「売り」が対照的な条件で構成されており、鏡写しのような形式になっていることは覚えておきましょう。

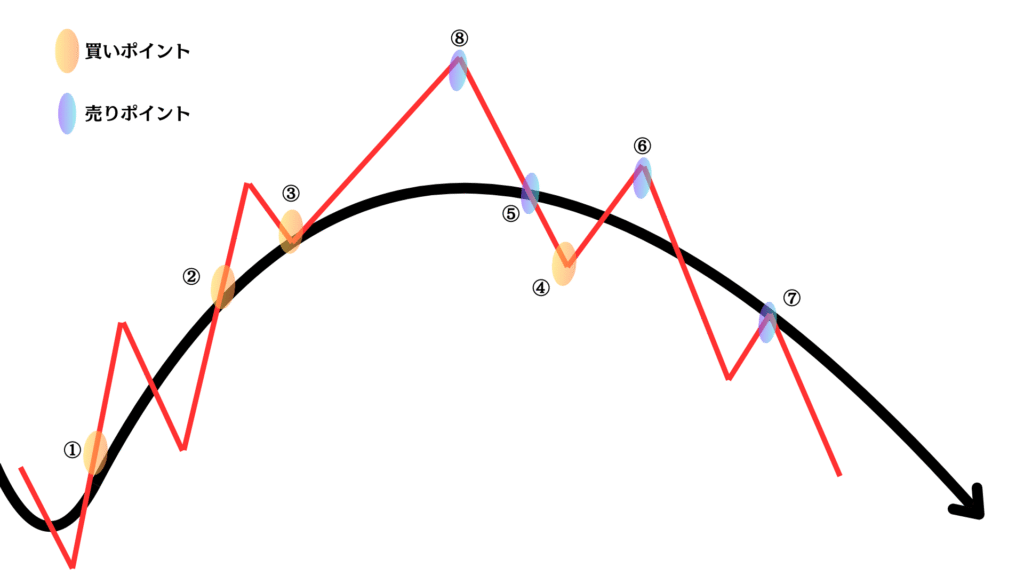

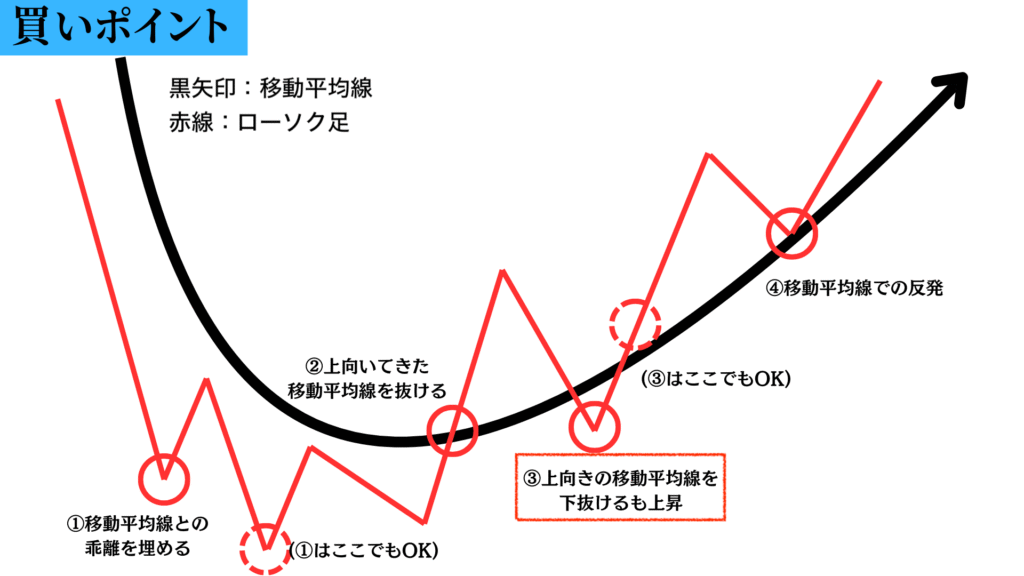

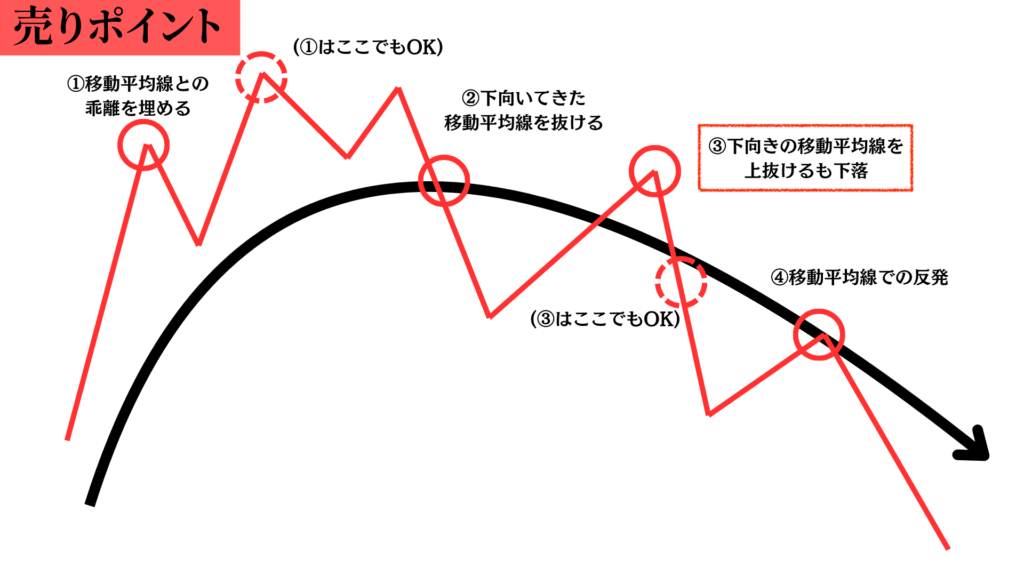

ちなみに、少し話は変わりますが、グランビルの法則について調べていると、以下のような図が出てくることがあります。

買いと売りポイントが一緒になった図です。一つ一つのポイントは先ほど解説した考え方に基づいているので間違ってはいないのですが、図が対照になっていません。最初のうちは「買いポイント」「売りポイント」それぞれ切り分けて覚えることをおすすめします。

グランビルの法則は「なぜ各ポイントに優位性があるか」という根拠がわかると、より理解が深まります。次からは4つ(買いと売りで合計8つ)のポイントについて詳しく解説していきます。

グランビルの法則の各ポイントを解説

ここでは、グランビルの法則にある4つのポイントを解説していきます。

①移動平均線との乖離を埋める

ローソク足と移動平均線が大きく乖離したポイントです。

移動平均線がガンガンに上昇・下降している中であり、エントリーに怖さを感じることがあるかもしれません。ただ、グランビルの法則から逆張りに優位性があり、積極的にエントリーを狙って良いポイントです。

とはいえ、このポイントは利を伸ばせる状況ではありません。一度思惑通りに動いたとしても、移動平均線付近で「押し目買い」「戻り売り」の勢力によって、再びトレンドが伸びていく可能性が多いにあります。短期足でのトレンド転換や急激な下落があった場合には、早めに利益確定することをおすすめします。

②平行から上(下)に向いてきた移動平均線を上(下)抜け

移動平均線が平行から上昇・下落に転じた際に、ローソク足が上・下抜けするポイントです。トレンドが転換して初動が起きやすいポイントで、波の根っこから取れる可能性があり大きな利益が見込めます。

「移動平均線が向きが変わり始めること」は「トレンドに勢いがなくなってきたこと」を意味します。そして「ローソク足が上・下抜けすること」は「移動平均線の期間内でのレートの平均値が上昇・下落し始めていること」と理解できます。

トレンドフォローの戦略を取る際は、重要なポイントになります。

③上(下)向きの移動平均線を一度下(上)抜け

レートが上(下)向きの移動平均線を一度下(上)抜けたポイントです。ここは絶好の押し目買い、戻り売りのポイントであり、大きな利益を狙えます。

移動平均線を下(上)抜けることで、一見するとトレンド転換が示唆されるように見えますが、実際にはすでにトレンドは形成されており、相場はその方向に進む力を強めている局面です。一時的にローソク足が移動平均線を下(上)抜けてもトレンドには逆らえず、その後に強い上昇・下落が発生しやすい傾向があります。

また、エリオット波動で一番伸びやすいとされる第3波の起点になることが多いです。短期的な逆行に惑わされず、トレンドに乗る心がけを持つようにしましょう。

④移動平均線での反発

グランビルの法則の中でもっともわかりやすい、移動平均線での反発ポイントです。エリオット波動では第5波に当たる部分であり、第3波の伸びが小さい場合には比較的大きな利益を狙うことも可能です。

相場はすでに上昇・下降トレンドを形成中で、流れに乗り遅れることを恐れた初心者が参入してくるタイミングといえます。短期的な買い・売り注文が集中しやすい一方で、初期の段階でエントリーしていて利益確定のタイミングを狙うトレーダーも多くいる点も忘れてはいけません。

そのため、ポジションを長く持ちすぎない心がけを持つことも重要です。チャネルラインの上限・下限到達や節目ライン到達で分割決済を行うなど、利益確定による反発のリスクを抑えたポジション管理が求められます。

グランビルの法則に関するQ&A

ここでは、グランビルの法則に関する質問とそれに対する回答を述べていきます。

- グランビルの法則における移動平均線の設定値は?

-

特に決まった値はありませんが、一般的には「20」「21」「25」が使われることが多いです。いずれの値でも有効に機能することは多いテクニカル分析です。

相場分析時、各時間軸におけるマルチタイムフレーム分析は必須であり「グランビルの中のグランビル」が発生することがあります。そうした状況では、上昇・下落の優位性は高まるため、積極的にエントリーを狙えます。

- グランビルの法則はどの時間軸で機能しますか?

-

どの時間軸でも機能します。5分足や15分足などの短期足から、1時間・4時間足の中期足、日足・週足といった長期足まで、移動平均線に対する価格の動きから相場の転換点や勢いを読み取るという原則は共通です。

ただし、より長い時間軸の動きのほうが優先される傾向があります。長期足でトレンドの初動が発生していれば、短期足での押し目や戻りを狙う根拠として活用できます。

- グランビルの法則だけで利益を出せますか?

-

グランビルの法則は相場における重要なテクニカル分析ですが、それだけで利益を出すことは不可能と言っていいでしょう。

テクニカル分析では、グランビルの法則だけでなく、トレンドの判断やレジスタンスライン、チャートパターンなど総合的な判断が求められます。グランビルの法則はその一つという位置付けであり、あくまで全体的な判断の補助的なツールと考えるべきです。

複数の要素を組み合わせてこそ、安定した利益につながる可能性が高まります。

まとめ

グランビルの法則は、移動平均線を活用したテクニカル分析の中でも非常に基本的かつ重要な手法の一つです。

相場の転換点や継続の判断に役立つパターンが整理されており、多くのトレーダーにとって有効なシグナルとなり得ます。

ただし、初心者にとっては最初は難しく感じるかもしれません。実際のチャートに何度も触れることで、徐々に理解が深まっていくでしょう。

ぜひ本記事を参考にして、グランビルの法則をトレードに取り入れてみてください。